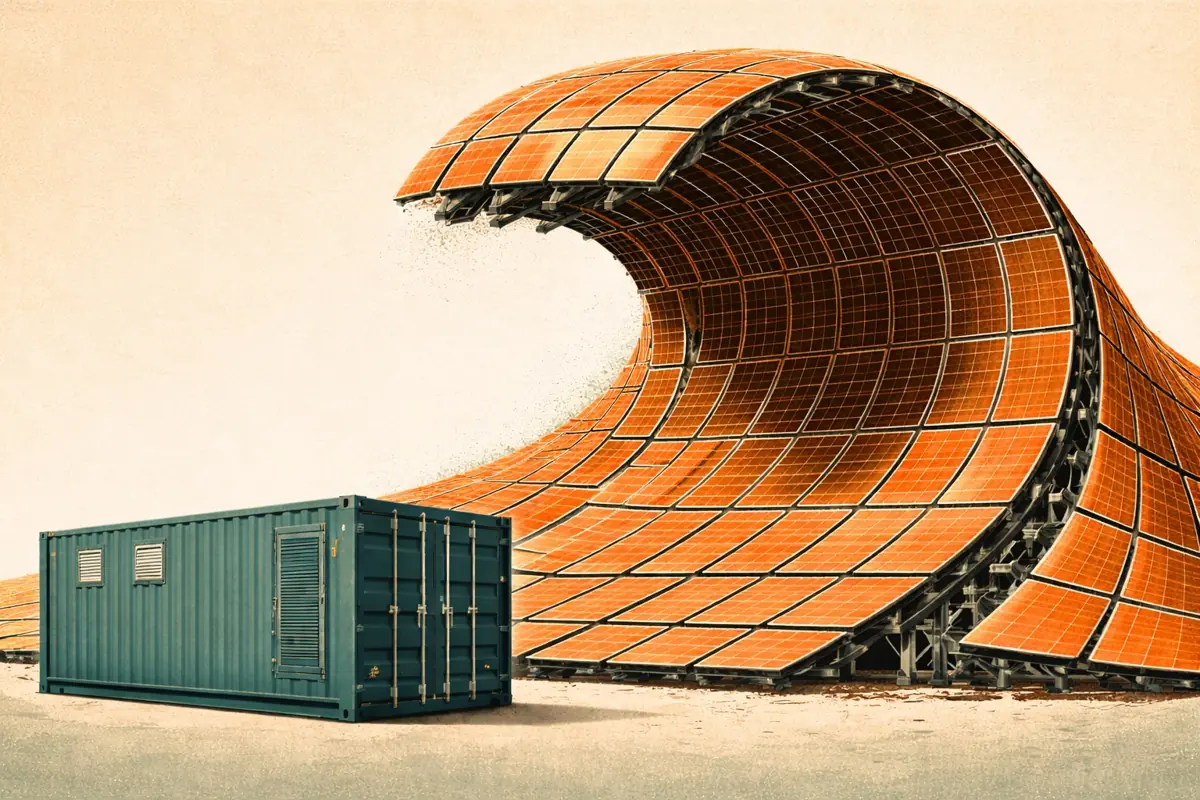

MISOのERASファストトラック、独立系蓄電池(BESS)を除外

MISOのExpedited Resource Addition Study(ERAS)は、Definitive Planning Process(DPP)で必要な2.5~5年と比べ、3か月でジェネレーター接続契約(GIA)を取得できることを約束しています。しかし、独立系BESS開発者にとってはこの短縮メリットを享受できません。ERASでは、実行済みオフテイク契約、100%の用地確保、そして容量需要に関する規制当局の確認が必要です。その結果、サイクル1と2ではガスが75%の容量を獲得しました。資格を得た4件のBESSプロジェクトはすべて電力会社所有、もしくはオフテイク契約済みです。

本リサーチでは、以下の点を検証します:

- ERASの適格要件がなぜ独立系BESSを排除するのか

- サイクル1~2の結果から分かる燃料構成と所有形態

- なぜ多くのBESS開発者がDPPキューに留まるのか

主なポイント

- ERASは期間を大幅短縮できるが、コストは高い。100MWのBESSはERASで280万ドル、DPPでは110万ドルを支払い、30か月以上の加速を購入することになります。

- オフテイク契約要件により、電力会社との契約や所有権、または産業顧客との二者間契約がない開発者は除外されます。

- ERAS申請はガスが圧倒。サイクル1と2を通じて、天然ガスがERAS容量の75%を占め、BESSはわずか8%です。

- ERASで認定されたBESSプロジェクトはすべて電力会社系。合計989MWの4件が資格を取得し、独立系はゼロです。

ERASは標準的な接続キューとどう違う?

ERASは数年かかるプロセスを数か月に圧縮します。具体的には、Q1に申請したプロジェクトが同年Q3までにGIAを取得できます。対してDPPでは、同じ結果を得るのに平均2.5~5年かかります。

GIAまでには6段階のステージがあります。特に申請審査や調査期間は州の規制プロセスと並行して進みます。

ただし、この迅速化にはコストが伴います。

ERASではM2デポジットが1MWあたり2万4,000ドル(申請時に支払い)必要で、DPPの8,000ドルより高額です。さらにD1申請料も10万ドルと、DPPの5,000ドルより大幅に上回ります。用地確保も申請時に100%を証明する必要があり、DPPでは最初50%で済みます。

ERASのコストは?

100MWのBESSの場合、ERASでは先払いで282万ドル、DPPでは113万ドルが必要です。つまり、170万ドルの追加コストで30か月以上の期間短縮を買うことになります。

400MW規模では、ERASのコストは1,010万ドルに達します。1MWあたり2万4,000ドルのM2デポジットがこの規模拡大を牽引します。しかし、商業運転開始日が電力会社契約に紐付いている場合、この加速はコストに見合うといえます。

ERASを利用できるのは?

4つの要件が独立系発電の参入を実質的に排除しています:

- オフテイク契約:電力購入契約(PPA)、トーリング契約、または電力会社所有が必要。そのため、卸市場向けに開発する独立系事業者は適格外となります。

- 100%用地確保:申請時点で完全な用地確保を証明する必要があります。DPPでは最初50%で可。

- 3年以内の商業運転:GIA締結から3年以内に商業運転を開始しなければなりません。

- RERRAの承認:関係する電力小売規制当局(RERRA)が容量需要に対応するプロジェクトであることを確認する必要があります。実際には多くの場合、公益事業委員会の承認を意味します。

これらの要件が構造的な障壁を生んでいます。独立系BESS開発者は、通常プロジェクトの実現性を接続調査で確認する前にオフテイク契約を結ぶことがほとんどありません。一般的な開発プロセスは「キュー確保→PPA交渉→資金調達」の順ですが、ERASはこの流れを完全に逆転させています。

最初の2サイクルから分かること

ERAS申請はガスが圧倒的です。サイクル1と2を通じて、天然ガスは約9,150MW、全容量の75%を占めています。一方、太陽光・BESS・風力はそれぞれ約8%にとどまります。

ERASの技術構成は、MISO全体のキューと大きく異なります。DPP 2025ではBESSが容量ベースで最大ですが、ERASでは主要技術の中で最下位となっています。電力会社オフテイク付きのガス案件が主流です。

ERASでは現在、2つのスタディサイクル(1と2)を評価中で、選ばれなかった申請案件も保留プロジェクトとして残っています。

地理的には、保留プロジェクトはメキシコ湾岸やアッパーミッドウエストに集中しています。ルイジアナ州ではLNG輸出需要や産業負荷増により、1GW超のガス案件が複数存在します。同様にウィスコンシン州では、Invenergyの2大ガス発電所が電力会社の容量需要に対応しています。

4件のBESSプロジェクトはいずれも電力会社系という共通点があります。

DTE、Ameren、Otter Tailはいずれも自社システム向けに蓄電池を開発する垂直統合型電力会社です。NextEraのルイジアナ案件は電力会社とのオフテイク契約を締結済みです。注目すべきは、いずれのサイクルにも独立系BESS案件が存在しないことです。

BESS開発者への影響は?

独立系BESSは今後もDPPキューに留まることになります。オフテイク要件だけでも多くの独立系開発者が資格外となります。さらに、ERASの100MWあたり170万ドルというプレミアムは、電力会社契約と明確な商業運転開始日がある場合にしか合理的ではありません。

ERASの8%というBESS比率は市場機会を示すものではなく、単に電力会社支援を受けた案件が対象となっていることを意味します。MISOのDPPキューにある510GWのBESSは、より長い期間が必要ですが、オフテイク要件や高額なデポジットがありません。

結局のところ、ERASは統合型リソースプランに基づく電力会社所有の蓄電池導入を加速させるものの、MISOの接続キューで主流の独立系開発の加速には寄与しません。