O risco fundamental da Alemanha: Como os preços do gás e do carbono afetam as receitas de BESS

O risco fundamental da Alemanha: Como os preços do gás e do carbono afetam as receitas de BESS

Os preços do gás têm estado em destaque nos últimos anos. E, para operadores de baterias, eles ainda importam mais do que muitos gostariam de admitir. Os preços do gás e do carbono continuam a definir o preço nas horas mais relevantes, determinando os picos de preço que as baterias capturam.

Essa exposição não vai desaparecer — e a volatilidade do gás provavelmente também não. A nova dependência da Europa do mercado global de GNL significa que os preços do gás podem mudar rápida e intensamente em reação a eventos globais.

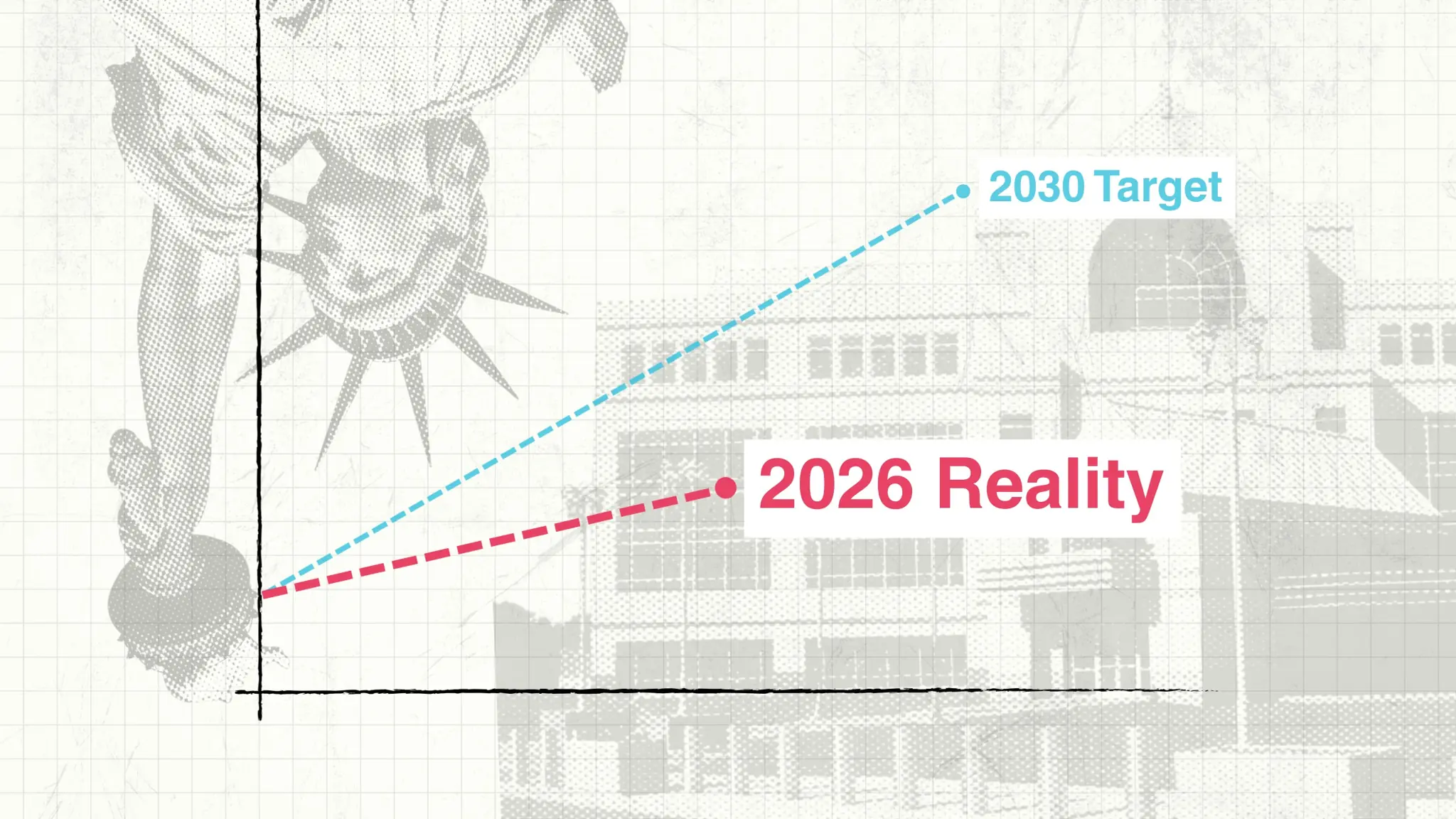

A sensibilidade das receitas de BESS às variações dos preços do gás é significativa. Uma queda de 50% nos preços do gás, combinada a uma redução de 40% nos preços das licenças de carbono, cortaria as receitas diárias das baterias em 37%. Ao mesmo tempo, o potencial de alta é menor: um aumento de 50% nos preços do gás e de 40% nos preços do carbono eleva as receitas em apenas 28%.

Para mais informações sobre este tema, entre em contato com o autor - till@modoenergy.com

Este artigo faz parte de uma série sobre risco de receita e sensibilidade a fundamentos:

- O que significa um crescimento da demanda 50% menor para as baterias

- Como os preços do gás e do carbono afetam as receitas de BESS

- Como o excesso de BESS pode canibalizar receitas

Preços do gás europeu trazem riscos relevantes de alta e baixa

As previsões indicam queda nos preços do gás no curto prazo, à medida que a capacidade de GNL, especialmente nos EUA, aumenta. No longo prazo, a produção europeia de gás diminuirá, enquanto o crescimento da demanda nos países em desenvolvimento deve manter o mercado global de GNL equilibrado.

Mas os riscos de alta são significativos. Qualquer alteração nos cronogramas ou rentabilidade dos terminais de liquefação, somada a choques geopolíticos na cadeia de suprimentos, pode resultar em preços do gás estruturalmente mais altos. Quase-acidentes recentes, como o possível atraso na expansão do North Field do Catar e o risco de fechamento do Estreito de Ormuz após ataques iranianos em meados de 2024, mostram o quanto o mercado ainda está exposto.

Os riscos de baixa também são substanciais. Um crescimento mais lento da demanda no Sul Global — por exemplo, quando a adição de renováveis mais baratas reduz as horas de operação das usinas a gás — pode levar o mercado de GNL ao excesso de oferta. O retorno do gás russo por gasoduto à Europa afrouxaria ainda mais o equilíbrio, reduzindo de forma relevante os preços do gás.

Para testar como essa incerteza se traduz nas receitas das baterias, modelamos um conjunto de cenários simétricos de preços. No cenário de alta, aumentamos os preços do gás em 50%; no cenário de baixa, reduzimos em 50%. Dada a forte correlação histórica entre os preços do gás e do carbono, aumentamos os preços do ETS em 40% no cenário de alta e reduzimos em 40% no cenário de baixa.

Por fim, submetemos as receitas a testes de estresse com resultados extremos, mas já observados. Os preços do gás caíram para cerca de €3/MWh em 2020 e atingiram quase €250/MWh durante a crise do gás em 2022. Modelamos esses casos como choques de um ano, mantendo os preços do ETS constantes, para isolar o impacto da volatilidade extrema do gás nas receitas.

| Cenário | Preço do gás | Preço do carbono |

|---|---|---|

| Excesso de Gás (choque de 2030) | Cerca de €3/MWh | Inalterado em relação ao cenário central |

| Cenário de Baixa | 50% menor que o cenário central | 40% menor que o cenário central |

| Cenário de Alta | 50% maior que o cenário central | 40% maior que o cenário central |

| Crise do Gás (choque de 2030) | Cerca de €250/MWh | Inalterado em relação ao cenário central |

Preços do gás e do carbono influenciam spreads ao definir preços de pico

Como a geração térmica ainda define o preço de pico na maioria dos dias, enquanto as renováveis mantêm o piso logo abaixo de zero, mudanças nos preços do gás e do carbono se traduzem diretamente nos spreads dos quais as baterias dependem.

Mas esse efeito não é linear: preços mais baixos de gás e carbono comprimem os spreads mais do que preços altos os expandem.

Na Alemanha, o gás compete com várias alternativas para definir o preço. Carvão e linhito continuam ativos na ordem de mérito, e as importações têm preços competitivos em relação à geração térmica doméstica.

Quando os preços do gás e do carbono caem, o gás define o preço com mais frequência, chegando a níveis próximos aos das usinas a carvão e linhito mais baratas.

Já quando os preços do gás sobem, importações mais caras e geração a carvão podem definir o preço de pico em mais horas. Isso limita o ganho com preços altos de gás e carbono, reduzindo a expansão dos spreads disponíveis para as baterias.

Mudanças na matriz de geração limitam ganhos e aprofundam perdas nos spreads

Em todos os cenários, o spread anual previsto do TB2 acompanha amplamente a trajetória combinada dos preços do gás e do ETS.

No cenário central, os spreads diminuem no curto prazo com a queda dos preços do gás, mas voltam a subir à medida que os preços do carbono se elevam, a capacidade de carvão e linhito de baixo custo sai do sistema e a demanda por energia cresce.

Essa narrativa geral se mantém em todos os cenários.

Mas no cenário de preços altos, a trajetória do spread diverge um pouco no final da década de 2030. Quando carvão e linhito não estão mais disponíveis, preços mais altos do gás começam a puxar tecnologias alternativas caras, como geradores de hidrogênio (que não pagam preços de carbono), para a matriz. Isso faz com que o ganho com preços altos de gás seja menos acentuado.

No cenário de preços baixos, os spreads sobem mais lentamente no início dos anos 2030. Como muitas usinas a gás já estão mais abaixo na ordem de mérito ao definir preços de pico, o impacto da retirada das usinas a carvão e linhito é menos intenso.

Already a subscriber?

Log in