Como contratos de tolling aumentam a alavancagem de baterias na Alemanha

Como contratos de tolling aumentam a alavancagem de baterias na Alemanha

Acordos de offtake anunciados na Alemanha fixaram de 70 a 100% da capacidade em contratos de tolling. Por que um percentual tão alto?

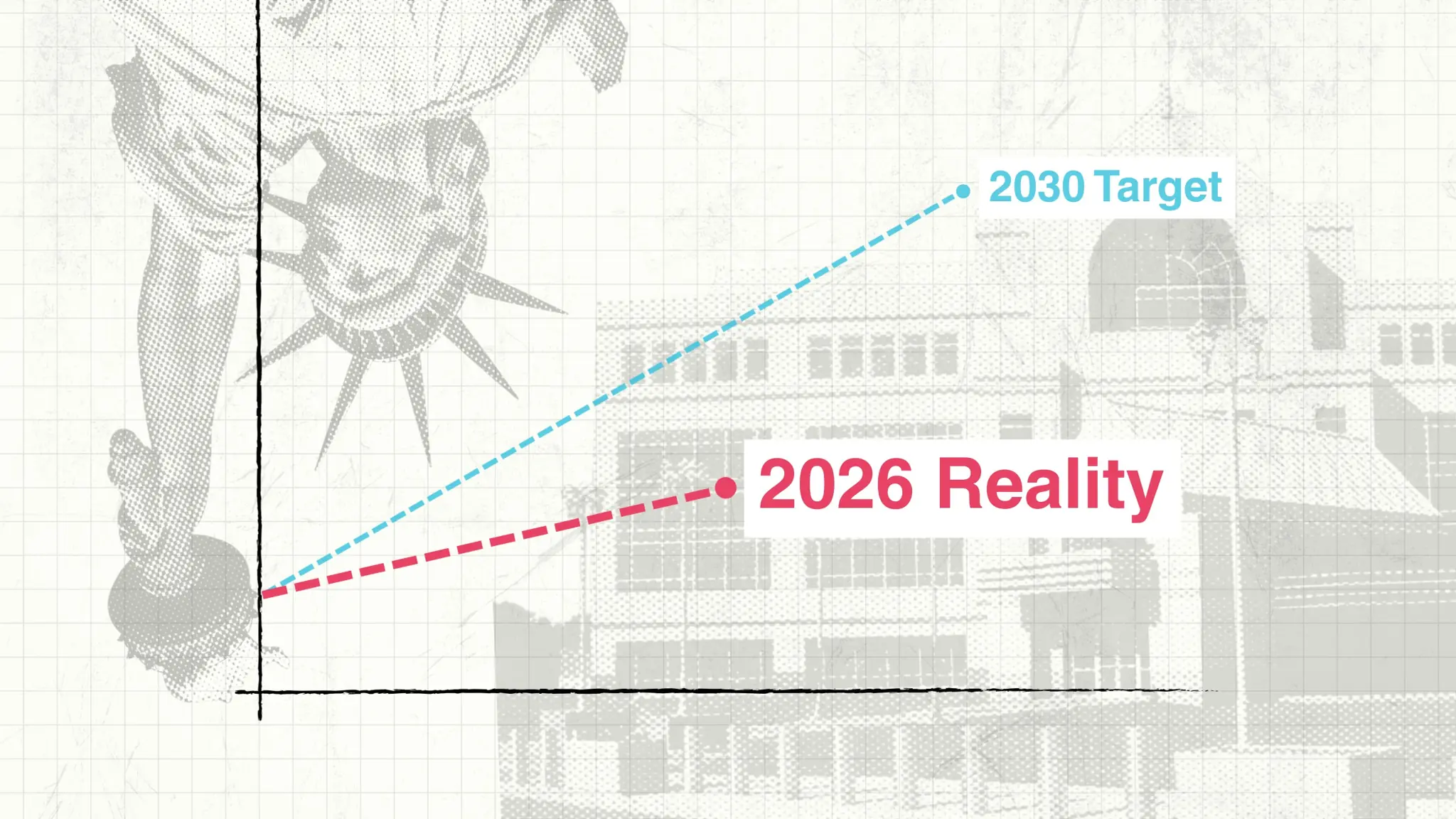

A Alemanha possui um dos mercados merchant mais atrativos da Europa. Em 2025, os spreads do mercado do dia seguinte atingiram uma média de €85 mil/MW/ano para baterias de 2 horas – 85% acima do Reino Unido.

Mas sem mercado de capacidade e sem receitas fixas até este ano, os fluxos de caixa voláteis do mercado merchant são difíceis de financiar com dívida.

O tolling resolve esse problema.

Fixar a receita permite captar mais dívida a taxas mais baixas, e essa alavancagem muitas vezes supera o potencial de ganho do mercado merchant.

Esta pesquisa explora:

- O nível de preço do tolling em que a alavancagem compensa a perda de upside merchant

- Como o tolling transforma receitas voláteis em fluxo de caixa bancável

- O valor da flexibilidade para offtakers além da exposição ao mercado merchant

Esta análise utiliza contratos de 2 horas para demonstrar o impacto de garantir receitas fixas. Mas a demanda por durações maiores está crescendo à medida que a economia migra para sistemas de 4 horas.

Dúvidas sobre o tema? Entre em contato com o autor em zach.williams@modoenergy.com

Modele estruturas de tolling com a calculadora

Ajustar o percentual tolling, o preço do toll e a alavancagem mostra como cada variável afeta a bancabilidade e o retorno do capital próprio.

Acima de €100 mil, tolling supera retorno merchant

O impacto de fixar receita nos retornos depende do preço do toll.

Com preços de toll abaixo de €95 mil/MW/ano, os retornos caem conforme mais receita é fixada. O modelo merchant é mais lucrativo.

Entre €100-110 mil/MW/ano, os retornos aumentam com o percentual tolling, e as curvas se acentuam à medida que os projetos acessam mais alavancagem.

Acima de €115/MW/ano, as curvas se estabilizam acima de 80-90% de tolling – o projeto não suporta mais dívida além desse ponto.

Por isso, os contratos alemães se concentram entre 80-100% de tolling. Acima de 80%, os retornos se estabilizam. Os 20% finais refletem preferência ao risco.

Por que a alavancagem importa: dívida mais barata, retorno maior

Um projeto de bateria capta recursos de duas fontes: dívida (empréstimos bancários) e capital próprio (do proprietário do ativo). A proporção é chamada de gearing: 75% de gearing significa 75% dívida, 25% capital próprio.

A dívida é mais barata que o capital próprio. Bancos cobram 4–6% de juros. Investidores em equity podem buscar retornos de 12–18%.

Quanto mais dívida na estrutura, menos capital próprio absorve o retorno, e maior é o retorno sobre cada euro investido em equity.

Maior alavancagem também melhora a eficiência do capital. Um desenvolvedor com €30 milhões pode construir um projeto de 100 MW com 50% de alavancagem, ou dois projetos com 75%, diversificando localizações e mercados.

Como estruturas de dívida maximizam a alavancagem

A dívida é dimensionada para todo o período de garantia – normalmente 15–20 anos, menos uma margem de segurança para sobreciclagem. Espalhar a dívida por todo o prazo minimiza os pagamentos anuais e maximiza a alavancagem.

Mas financiadores preferem não se comprometer por mais de sete anos. Depois disso, o empréstimo vence e precisa ser refinanciado – estrutura chamada mini-perm. A tecnologia evolui, o mercado muda e os bancos querem reduzir exposição antes que os riscos aumentem.

Por isso, os prazos dos contratos de tolling se concentram entre 5–10 anos, em linha com o apetite dos bancos. Um toll de 15 anos embutiria mais incerteza do que financiadores e offtakers desejam assumir; um toll de 3 anos não cobriria amortização suficiente para liberar alavancagem relevante.

Bancos normalmente exigem ao menos 60% do valor do empréstimo quitado até o sétimo ano. Os 40% restantes – chamados balloon – são refinanciados nesse momento.

Isso antecipa a amortização. No primeiro ano, o serviço da dívida é de €63 mil/MW. No sétimo ano, cai para €52 mil/MW conforme o saldo diminui.

O toll garante fluxo de caixa quando o serviço da dívida é mais alto – proporcionando um buffer de €40 mil/MW ao longo do período.

O que acontece quando o toll termina

Quando o toll termina no sétimo ano, a estrutura se paga. O serviço da dívida cai 42% – de €52 mil para €36 mil – pois só resta o balloon, agora diluído pelos anos restantes.

O projeto passa a operar no mercado merchant, mas o peso da dívida já diminuiu. Mesmo receitas baixas de €61–74 mil/MW cobrem os pagamentos reduzidos em 1,8x.

Esse alinhamento é o que torna o tolling bancável. Bancos recuperam a maior parte do capital enquanto o fluxo de caixa é garantido. Os sponsors mantêm exposição merchant nos anos restantes, quando o serviço da dívida é menor e sete anos de performance facilitam o refinanciamento.

Por que baterias merchant não suportam alavancagem tão alta

Estudos de sensibilidade da Modo Energy mostram que receitas merchant podem variar €50–100 mil/MW/ano entre cenários otimista e pessimista.

Bancos dimensionam a dívida para o pior cenário; se a receita merchant pode cair para €65 mil/MW/ano, esse é o número usado.

Already a subscriber?

Log in