パート2:BESSトーリング契約の価格設定方法

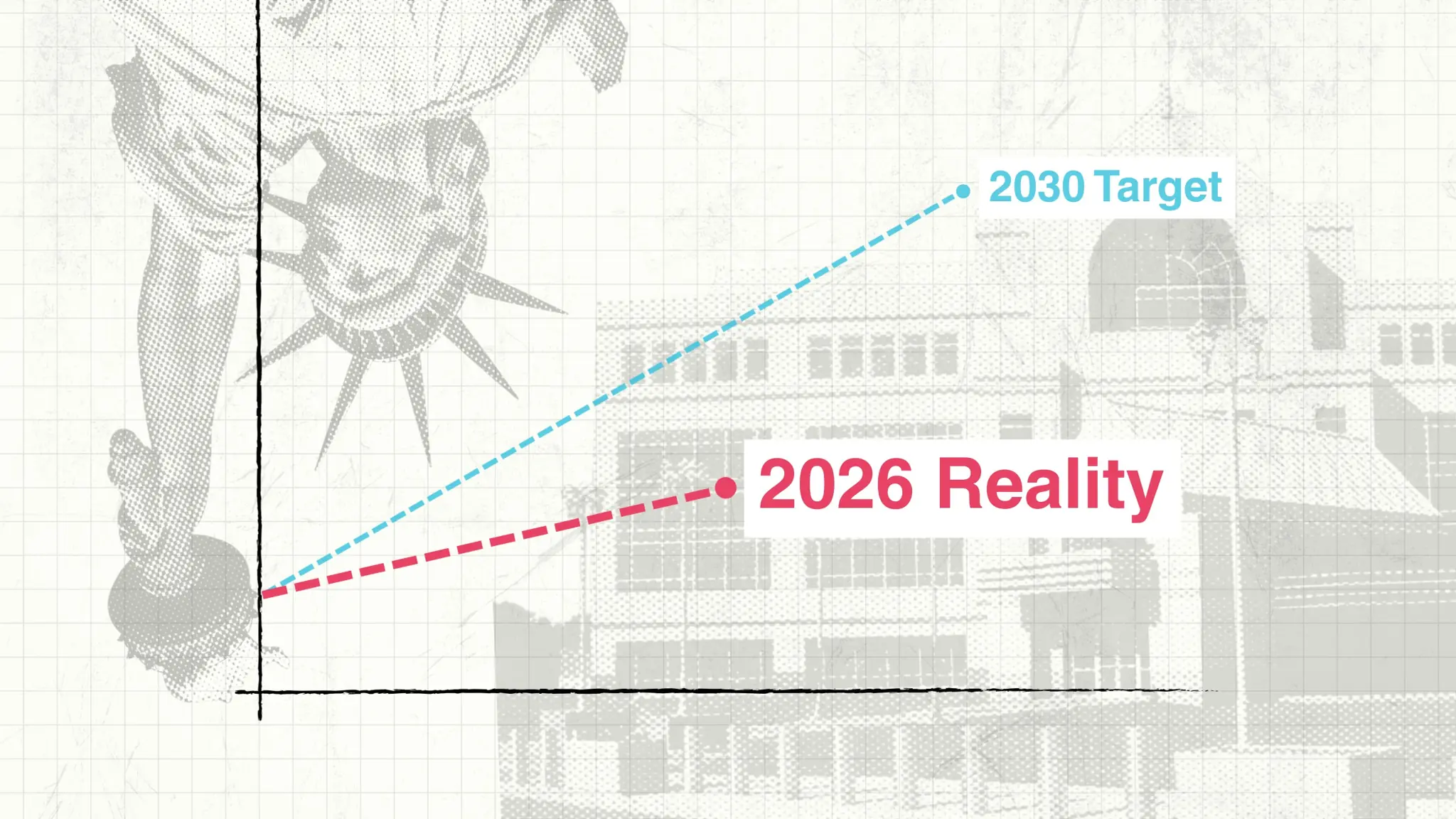

過去18か月間、ERCOTにおけるマーチャント収益の低迷により、開発者はトーリング契約へとシフトしています。これらの契約は安定した収益源を提供し、市場の基礎的条件が回復するまでの間、デットファイナンスを支える役割を果たします。

2025年9月時点で、ERCOTでは10件のバッテリートーリング契約が公表されています。これらはERCOTのバッテリー容量1.6GWをカバーしています。契約条件の詳細はほとんど明らかになっていませんが、市場からのシグナルを通じて、こうした契約がどのように構築・価格設定されるかについて有益な洞察が得られます。

トーリング契約で考慮すべき要素は?

- トールの価格:トールは保証収益の水準を決定します。資産オーナーは、リターン目標を確保しつつも過度なアップサイドを手放さない価格を求めます。一方で、オフテイカーはマーチャント収益が予測を下回った場合のリスクを抑えるため、低いトール価格を求めます。

- 契約期間:短期のトール契約は、現在の弱い市場環境を反映し、通常は低価格となります。長期契約は安定性をもたらしますが、相手方リスクも高まります。

- サイクリング制限とメンテナンス契約:これらの契約はバッテリーのサイクル頻度、メンテナンス責任、稼働率目標などを定めます。

本記事はERCOTのトーリング契約に関する2部構成シリーズの第2部です。第1部はこちらで、オフテイク構造の解説や2025年時点で稼働中の契約の概要を無料でご覧いただけます。

Modo EnergyのERCOTリサーチ購読者の方は、この先も読み進めてトーリング契約の価格設定方法をご覧いただけます。

ケーススタディ:テキサス州100MWサイトのトール価格設定

トーリング契約は、投資家が不確実なマーチャント収益を予測可能な契約キャッシュフローと交換する仕組みです。根本的には、目標内部収益率(IRR)の達成が目的となります。

BESSの収益を予測し、それをIRRハードルと比較することで、目標リターンを確保できるトール価格を算出できます。

これを説明するために、ERCOTヒューストン負荷ゾーンの代表的なプロジェクトを例に挙げます。

Already a subscriber?

Log in