PJM 2025年第3四半期BESSライブ配信:7つの重要な洞察

米国最大の電力市場であるPJMでは、ユーティリティ規模のバッテリーエネルギー貯蔵(BESS)の導入が遅れており、現在稼働中なのは約400MWにとどまっています。

しかし、今後数年でこの状況は変わる見込みです。容量市場の機会拡大、エネルギー裁定取引の収益性向上、そして進行中の接続待ち行列改革が、グリッド規模ストレージの本格導入を後押ししています。

ライブ配信「PJMにおけるエネルギー貯蔵の現状」では、Deeksha Anand氏とBrandt Vermillion氏が、市場の基礎がどのように変化し、次世代BESSの導入を支えているかを解説しました。

スライド資料はこちら、もしくは記事末尾にも埋め込まれています。

1. 火力発電が依然最大の供給源だが、再生可能エネルギーも台頭中

火力発電はPJMの供給構成の中心であり、ほとんどの時間帯で価格決定に影響を与えています。

原子力と石炭は総発電量の47%を占めていますが、これは2016年の約70%から減少しており、過去10年で退役した石炭発電所の穴を主にガスが埋めてきました。

再生可能エネルギーも存在感を高めていますが、2024年時点で日中の太陽光出力は4~5GWにとどまり、PJMの約100GWの供給構成や日々の価格形成への影響は限定的です(CAISOなど他市場とは異なります)。

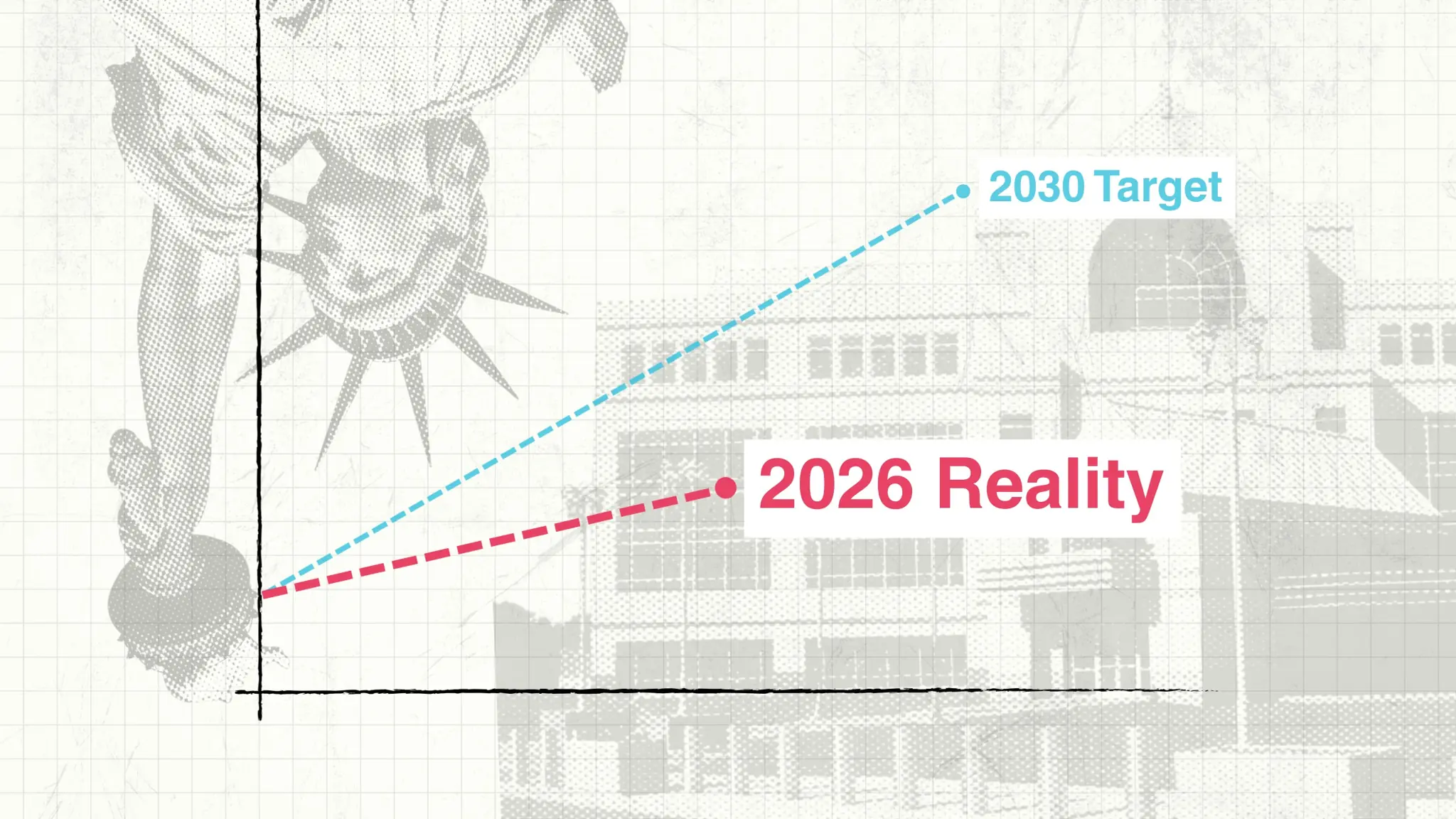

2. 現状のストレージ導入量は小規模だが、接続待ち行列改革で2030年までに最大7GWの可能性も

PJMのユーティリティ規模ストレージは、平均稼働時間1時間超で400MW超にとどまっています。

これは、過去5年間で合計約25GWを導入したERCOTやCAISOと比べるとごくわずかです。

既存容量の約65%はニュージャージー、イリノイ、バージニアの3州に集中。この成長は州の調達義務やユーティリティ目標、優遇インセンティブによるものです。

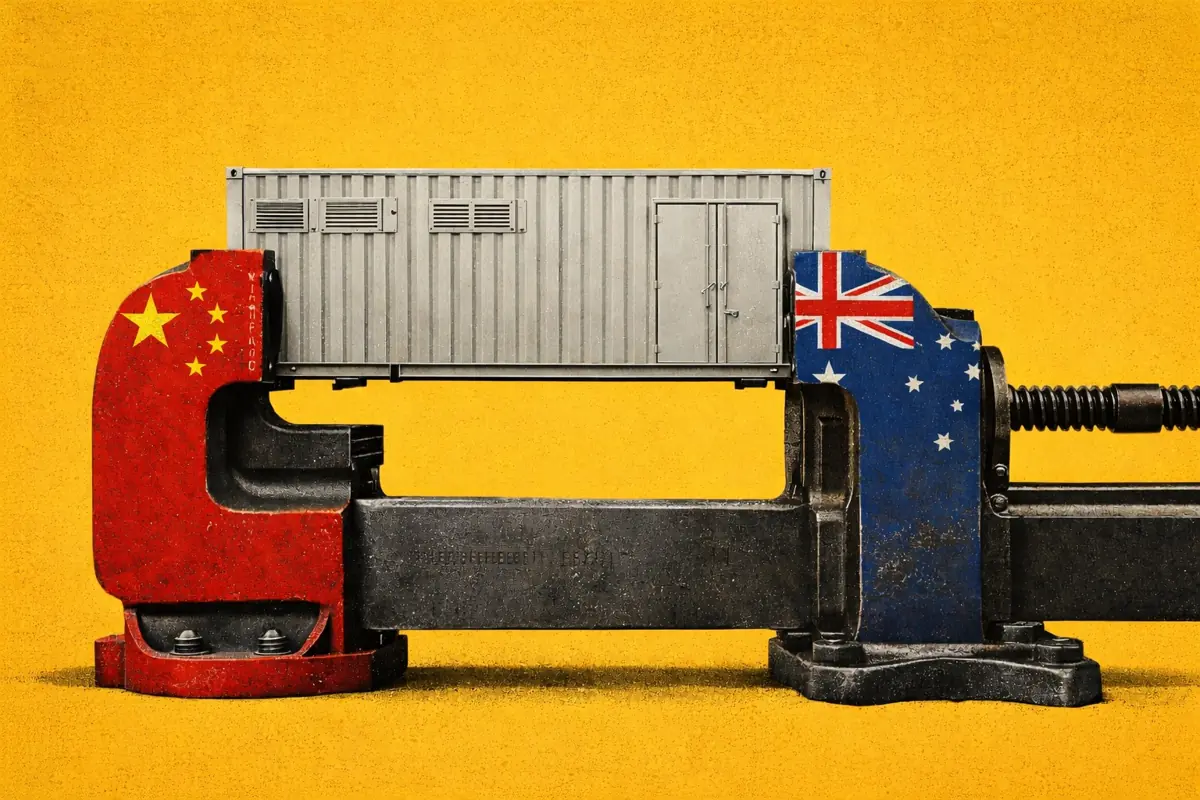

BESS導入の主なボトルネックは系統接続でした。従来、PJMの接続待ち行列に入ったプロジェクトの80%以上が運転開始前に撤退していました。

2020年以前は、PJMでの独立型バッテリーの接続に平均2年を要していました。

しかし2020年以降は4年に延び、最長で9年かかるケースもあります。

接続待ち行列改革がPJMストレージ市場の起爆剤に

新しい「最初に準備が整ったものから順に」というクラスター方式が、従来の直列方式に取って代わりました。

PJMは3つの暫定サイクル(ファストレーン、トランジション1(TC1)、トランジション2(TC2))でバックログの解消を進めています。

この3つのサイクルには約18GWのバッテリー容量が接続待ちとなっています。2026年半ばまでにこれらの審査が完了し、PJMは完全に改革された初のサイクルを開始します。

接続待ち行列改革のスケジュール通りに進めば、一定の脱落を見込んでも2030年までに最大7GWのバッテリー容量が稼働し、これは現在の17倍となります。

3. 2025年の収益は増加、だが「レギュレーション」市場の余地は限定的

2025年はPJMのバッテリー運用者にとって好調な年となっています。

リアルタイム電力価格の変動性増加により、総収益は過去2年から大幅に上昇しました。

需給ひっ迫価格や天候要因(6月の熱波など)が東海岸全体で記録的な需要と電力価格の高騰をもたらしました。

以下はFERC四半期報告書から集計した累積総収益で、バッテリー充電コストは含まれていません。

レギュレーション(周波数調整)は依然として主要な収益源で、2025年前半のBESS収益の約4分の3を占めています。

高いクリア価格と成果報酬型の支払いにより、レギュレーションはバッテリーにとって有利な収益源となっています。ただし、市場規模は小さく、飽和が近づいています。

バッテリー導入量がレギュレーション市場規模を超えると、CAISOやERCOTで見られるように価格のカニバリゼーションが避けられません。

そのため、今後BESSプロジェクトが増加するにつれて、レギュレーション収益は徐々に減少していく可能性があります。

4. 高い容量市場価格がBESS収益の基盤に

一方、容量価格は急騰し、BESSの次なる主要な収益源として注目されています。

最近のオークションは、需要急増、火力発電所の退役、認定基準の変更、新規供給の制約により、過去最高水準で決着しました。

クリア価格が$300/MW-日近辺の場合、PJMのベース残余オークションで有効負荷担保能力(ELCC)50%の4時間・1MWバッテリーは約$55,000/MW-年の収益を得られます。

オークションで落札し、2~3年間だけでも容量収入を確保できれば、初期投資回収の基盤となります。

データセンター開発を背景とした需要増加で供給が追いつかず、容量価格は高止まりし、ストレージの収益性を支えます。

ファストレーンのバッテリープロジェクトの多くは4時間以上の運転時間を持ち、過去の短時間・レギュレーション特化型からの転換が進んでいます。

開発業者は、CAISOのリソースアデカシー制度のように、より高いELCCや容量収入を得るため長時間化を選択していると考えられます。

5. 2025年、PJMの裁定取引機会は需要増と変動性の復活で向上

エネルギー裁定取引は、バッテリーにとってより有意義な収益源となりつつあります。

トップ・ボトム(TB)価格差は前年比で拡大し、ピーク需要増加や季節外れの天候によるリアルタイム変動性の高まりを示しています。

TB値は、バッテリーが安値で買い、高値で売ることでどれだけ収益を上げられるかを示します。

6. 裁定取引の収益はノードによって大きく異なる

エネルギーは地域ごとに価格が決まるため(補助サービスとは異なり)、バッテリーの設置場所が裁定収益に大きく影響します。

ファストレーンで接続契約済みの多くは4時間システムのため、TB4スプレッドが期待収益の最良指標となります。

ファストレーン案件の2024年TB4スプレッド(該当または近隣ノード)をプロットすると、$28,000/MW/年から$104,000/MW/年まで幅広い収益となっています。

北バージニアやメリーランドのバッテリー設置地点は、データセンター需要の集中や混雑により、日中の価格変動が大きく裁定取引のホットスポットとなっています。

一方、ニュージャージーでは送電輸出能力が限られるため、TB4スプレッドは低めです。

PJMの価格変動性は、まだCAISOやERCOTほど高くありません。

しかし、今後太陽光導入やデータセンター需要が増加すれば、より大きな価格変動とバッテリーの裁定取引収益拡大が見込まれます。

7. 巨大な需要増が今後も高い容量価格を支える強固な基盤に

PJMの需要は供給を上回るペースで増加しており、容量価格は数年来の高水準に達しています。

接続待ち行列改革で新規プロジェクトが加わる見込みでも、今後10年で信頼性目標を下回る状況が続く見通しです。

このギャップ拡大は、追加容量の必要性が高まっていることを示します。石炭やガスの退役、再生可能エネルギーの拡大により、バッテリーがその役割を担うことが期待されています。

容量価格の高止まりと電力市場の変動性復活により、PJMはストレージ投資にとって強固な基盤を提供しています。

ライブ配信の全スライドは以下からご覧いただけます: